Het aantal woningbranden neemt toe. In het eerste half jaar van 2023 waren er meer branden dan in dezelfde periode in 2022 en ook daarvoor was de stijgende lijn al ingezet. Waar ligt het aan en wat kun je doen?

Experts vermoeden dat de toename van het aantal branden te maken heeft met een aantal factoren. Zo noemen ze de energietransitie en het stijgende gebruik van houtkachels, zonnepanelen, elektrische apparaten en accu’s. Ook de vergrijzing kan een rol spelen evenals het toegenomen thuiswerken.

PreventieEr is gelukkig veel dat je zelf kunt doen om een brand te voorkomen. Brandweer Nederland heeft een checklist gemaakt die je kunt gebruiken. Per ruimte worden een aantal aandachtspunten genoemd. Ook wordt geadviseerd om na te denken over een vluchtroute en die met je gezinsleden te bespreken, bij sterke rookontwikkeling verlies je al snel je oriëntatie, ook in je eigen huis dat je kent als je broekzak. Je kunt de checklist hier downloaden.

RookmeldersRookmelders zijn levensredders. Sinds 1 juli 2022 zijn ze verplicht. Het komt er op neer dat er op iedere bouwlaag in jouw woning een melder moet hangen. Dat betekent dus minimaal één rookmelder per verdieping, maar meer mag natuurlijk ook. De brandweer adviseert bijvoorbeeld om ook een rookmelder op te hangen in de ruimte waar je wasmachine en droger staan. In studentenhuizen moet er in elke kamer één hangen. Hier lees je meer.

Accu’sHet gebeurt veel, maar je telefoon opladen in bed, of onder je kussen is enorm brandgevaarlijk. In 2,5 procent van de gevallen van brand in huis, is een accu of batterij de boosdoener. Zorg ervoor dat je apparaten, batterijen en opladers hun warmte goed kwijt kunnen. Lees hier meer.

VerzekerenIs er dan toch brand? Met een opstalverzekering en inboedelverzekering ben je verzekerd tegen brandschade. Als je een koopwoning hebt kun je dit gezamenlijk afsluiten als ‘woonhuisverzekering’. Heb je een huurwoning? Dan hoef je alleen je spullen te verzekeren en voldoet de inboedelverzekering (de verhuurder moet de woning namelijk verzekeren).

Let op: niet iedere verzekeraar dekt dezelfde schade voor eenzelfde bedrag. Er kunnen grote verschillen zitten tussen inboedel- en opstalverzekeringen. Bekijk je polisvoorwaarden om zeker te weten waar je in het geval van brandschade recht op hebt. Controleer ook wat je verzekeraar van je verwacht: zo kan achterstallig onderhoud een reden zijn voor de verzekeraar om de schade niet (geheel) te vergoeden.

Wil je ook je auto verzekeren tegen brandschade? Met alleen een WA-verzekering heb je dat niet gedaan. Een beperkt cascoverzekering en allrisk verzekering vergoeden brandschade in bijna alle gevallen. Dit hangt voornamelijk af van je polisvoorwaarden en de afspraken die hierover zijn gemaakt.

Een aanrijding is altijd vervelend, ongeacht wie de schuldige is. Hier zijn enkele do's en don'ts om te onthouden na een aanrijding!

Maak zo snel mogelijk duidelijke foto's.

Het is belangrijk om foto's te maken van de plaats van het ongeval en de schade, zelfs als je nog aan het bijkomen bent van de schrik. Deze foto's kunnen helpen om te laten zien hoe het ongeval is gebeurd en wat de schade is. Het is niet verplicht, maar kan erg handig zijn bij discussies en als bewijs als er meningsverschillen zijn over wie er schuldig is. Je kunt ook eventuele getuigen vragen om een verklaring.

Vul een schadeformulier in.

Een grote fout na een aanrijding is wegrijden met alleen het telefoonnummer van de andere partij. Om de schade goed af te handelen, is het belangrijk om een Europees Schadeformulier in te vullen. Hiermee leg je vast wat er precies is gebeurd. Doe dit zo snel mogelijk, maar wel op een veilige plek.

Vergeet niet de handtekeningen te zetten.

Nadat alle velden op het schadeformulier zijn ingevuld, is het tijd voor de laatste belangrijke stap: het zetten van de handtekeningen. Dit maakt het formulier tot een officiële verklaring. Na het zetten van de handtekeningen mag er aan de voorkant van het schadeformulier niets meer worden gewijzigd. Het is vervelend als je in goed overleg een formulier invult en later blijkt dat de tegenpartij de verklaring plotseling wijzigt. In geval van meningsverschillen kan bewijs, zoals foto's of getuigenverklaringen, doorslaggevend zijn.

Vergeet de achterkant van het schadeformulier niet.

Vaak wordt de achterkant van het formulier vergeten, terwijl die ook heel belangrijk is. Hier staan meer vragen over de oorzaak van het ongeval, persoonlijke omstandigheden van de bestuurder en eventuele slachtoffers. Het invullen van de achterkant kan ook thuis op een later moment gebeuren.

Kies de juiste garage.

Als je een allrisk verzekering hebt, wordt de schade aan je eigen auto gedekt. Hoewel je waarschijnlijk zo snel mogelijk de schade wilt laten herstellen, is het verstandig om niet meteen naar de eerste de beste garage te gaan. Verzekeraars werken vaak samen met bepaalde bedrijven. Door je auto bij een geautoriseerde garage te laten repareren, kun je bijvoorbeeld minder eigen risico betalen en/of recht hebben op vervangend vervoer tijdens de reparatieperiode. Controleer dit dus eerst voordat je naar een garage gaat. Als je auto niet allrisk verzekerd is en de andere partij schuldig is, kun je de schade claimen op de WA-verzekering van de tegenpartij. Ook dan is het verstandig om eerst contact met je verzekeraar op te nemen alvorens je met je auto naar de garage rijdt.

Neem geen risico en rij niet door.

Het is strafbaar om door te rijden na een ongeval, maar helaas gebeurt het nog vaak. Als je toch in paniek doorrijdt, kun je jezelf binnen twaalf uur melden bij de politie als je nog niet bent opgespoord. Dit geldt alleen als er sprake is van alleen blikschade. Het is strafbaar om iemand hulpeloos en gewond achter te laten.

Heb je vragen over wat je moet doen in geval van een aanrijding, dan kun je altijd contact met ons opnemen via 046 4 230 231.

Verzekeringen beschermen je tegen de financiële gevolgen van vervelende gebeurtenissen. Sommige zijn verplicht, andere zijn de moeite van het overwegen waard. Maar er zijn ook verzekeringen waarvan je jezelf moet afvragen of je ze wel echt nodig hebt.

Om met de verplichte verzekeringen te beginnen: iedereen die in Nederland woont en ouder is dan achttien jaar, moet een zorgverzekering afsluiten. Heb je een auto, een motor, een scooter of een brommer? Dan ben je verplicht om die te verzekeren voor wettelijke aansprakelijkheid.

Woonverzekeringen

Als je een koophuis wilt financieren met een hypotheek, zal de bank van je eisen dat je ook een opstalverzekering afsluit. Deze wordt ook wel woonhuisverzekering genoemd. Andere woonverzekeringen zijn niet verplicht, maar vaak wel raadzaam.

Dat geldt bijvoorbeeld voor een inboedelverzekering. Want wat als je huis afbrandt? Dan ga je al snel voor tienduizenden euro's het schip in als je huisraad niet is verzekerd. Aandachtspunten bij een inboedelverzekering zijn onder andere de nieuwwaardedekking en de buitenhuisdekking.

Wettelijke aansprakelijkheid

Een aansprakelijkheidsverzekering is eveneens het overwegen meer dan waard. Die kost je per maand maar een paar euro en dekt in principe alle schades aan andere mensen en hun bezittingen waarvoor jij volgens de wet aansprakelijk bent. Denk bijvoorbeeld aan glasschade na een 'voetbalongelukje'.

Pakketverzekering

Je kunt je verzekeringen voor aansprakelijkheid, opstal en inboedel vaak als een pakketverzekering afnemen. Het voordeel daarvan is dat de verzekeringen goed op elkaar aansluiten, waardoor er geen gaten in de dekking vallen. En dat je bij een complexere schade met één en dezelfde verzekeraar hebt te maken.

Zo'n pakketverzekering kun je meestal uitbreiden met een doorlopende reisverzekering en een rechtsbijstandverzekering. Soms kun je ook je auto- en/of caravanverzekering erin opnemen. Des te meer verzekeringen in het pakket, des te meer korting je krijgt. Maar verkijk je daar niet op: een pakketverzekering is lang niet altijd goedkoper dan een verzameling losse verzekeringen.

Andere verzekeringen

Van een geheel andere orde zijn de zogenoemde inkomens- en kapitaalverzekeringen. Die keren periodiek of eenmalig geld uit als jou of je gezinsleden iets overkomt. Denk bijvoorbeeld aan een overlijdensrisicoverzekering (ORV). Die was vroeger trouwens verplicht als je een hypotheek afsloot. Die verplichting is er niet meer, maar een ORV kan buitengewoon verstandig blijven.

Twee andere verzekeringen die we nog noemen, zijn de woonlastenverzekering en de uitvaartverzekering. De eerste keert uit als je werkloos of arbeidsongeschikt raakt. De tweede is bedoeld om je uitvaart mee te betalen. De kosten daarvan zijn in de afgelopen jaren flink opgelopen naar gemiddeld € 7.500 voor een crematie en € 9.500 voor een begrafenis.

Ik help je graag bij je keuze

Sommige risico's kun je maar beter afdekken met een verzekering, andere kun je misschien zelf dragen. Als Erkend Financieel Adviseurs helpen wij je graag bij het maken van die afweging, zodat jij de beste keuze voor jouw situatie kunt maken. Neem gerust contact met ons op als je vragen hebt over jouw verzekeringen.

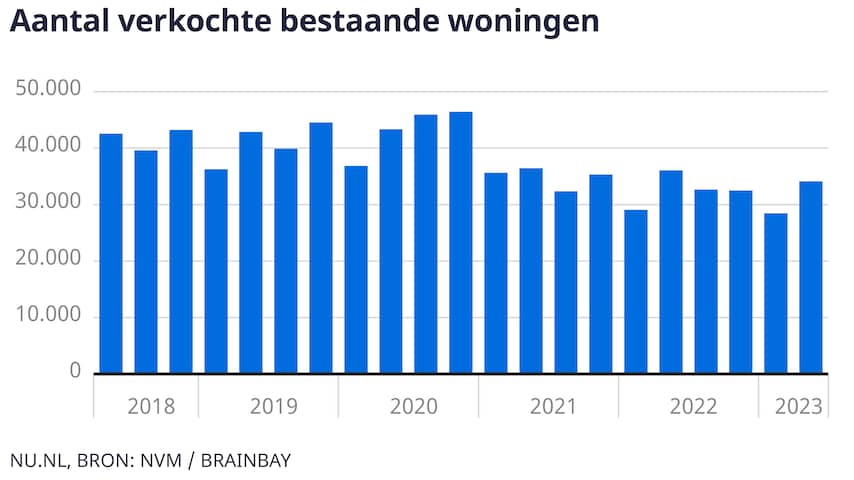

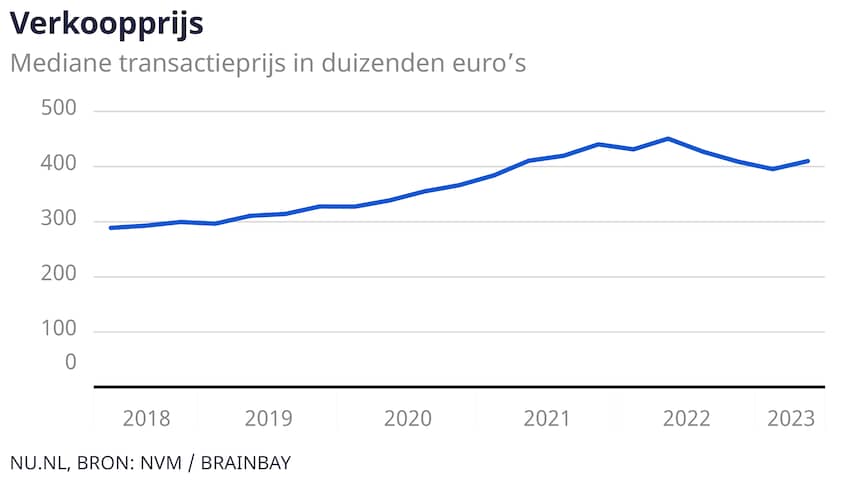

"Wel blijft de woningmarkt krap, en dus stijgt de huizenprijs weer", zegt Lana Gersen, makelaar in Geldermalsen en voorzitter van vakgroep Wonen bij de NVM. Nadat de huizenprijzen van verkochte woningen in het afgelopen jaar met ongeveer 8 procent waren gedaald, zitten ze weer in de lift, meldt de NVM opgetogen in haar kwartaalbericht. De gemiddelde huizenprijs is met 410.000 euro weer 2,8 procent hoger dan begin dit jaar. En er zijn 34.000 woningen verkocht in de afgelopen drie maanden, 20 procent meer dan in het eerste kwartaal.

"Het aantal woningverkopen zit dus weer in de lift. Nu wordt er in het voorjaar altijd 10 tot 15 procent meer verkocht dan in de winter, maar deze stijging is opvallend groter", zegt Gersen. "Het sentiment is echt veranderd ten opzichte van vorig jaar. Kijkers die ik spreek hebben vertrouwen in het tij van de woningmarkt en gaan dus weer zoeken."

Dat de hypotheekrente in 2022 bijna verdrievoudigde, zorgde er in eerste instantie voor dat vooral starters wat minder konden lenen. Maar dat effect is wel weg, zegt Gersen.

"Starters zijn hier nu aan gewend en de behoorlijke loonstijgingen dit jaar zorgen dat woningen weer iets betaalbaarder worden. Zodoende kunnen ze zich dus laten gelden op de woningmarkt."

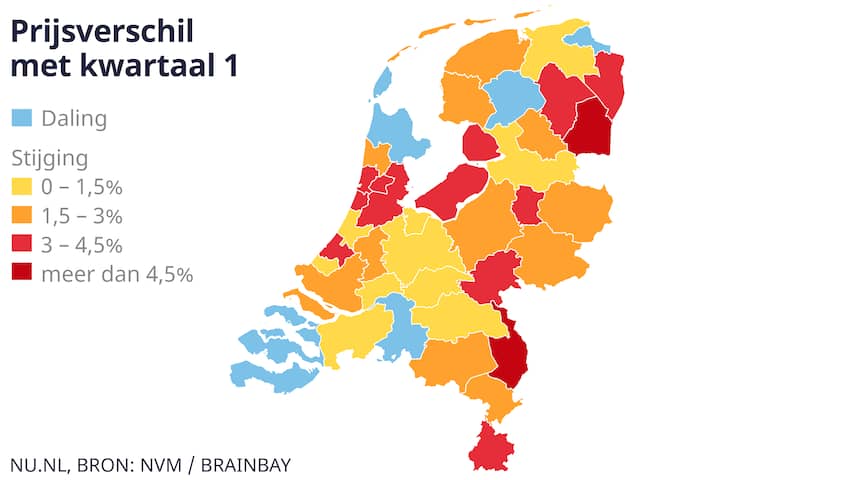

Niet alleen betaalbare woningen bij starters doen het goed. De prijsstijging van 2,8 procent is er in elke prijsklasse. Dus ook duurdere vrijstaande woningen zijn in prijs gestegen, becijfert de NVM. Wat betreft regio's doen vooral Amsterdam en Den Haag het goed.

"Amsterdam gaat altijd voorop. Daar stegen prijzen het snelst in coronatijd, maar was ook het plafond als eerst bereikt. Maar prijzen stijgen niet alleen in de Randstad. Ook in de regio's Deventer en Arnhem/Nijmegen stijgen de prijzen. Daar is ook veel vraag", zegt Gersen. Geldermalsen, haar eigen werkgebied, kabbelt een beetje achter de ontwikkelingen in Utrecht aan.

Dat de dynamiek weer terug is, blijkt volgens Gersen ook uit het feit dat woningen die te koop staan weer gauw worden verkocht. Dat ging in de afgelopen drie maanden binnen 35 dagen, een week sneller dan begin dit jaar.

"Daarbij speelt mee dat verkopers die ik spreek bewust zijn van het feit dat de woningmarkt vorig jaar iets is afgekoeld. Ze vrezen dus niet meer zo voor een mindere opbrengst. Bovendien hebben ze niet veel last van een lagere prijs als ze doorstromen naar een duurdere woning. Die zijn in het afgelopen jaar nog harder in prijs gedaald."

Volgens Gersen was het na de hitte op de woningmarkt van de afgelopen jaren heel normaal dat er een correctie kwam. Na een prijs- en verkoopstijging lijkt de echte gekte nog niet terug, want volgens de NVM-cijfers wordt nog steeds gemiddeld 0,5 procent onder de vraagprijs geboden.

"Maar dat is een gemiddelde. Er wordt heus nog wel eens 20.000 of 30.000 euro boven op de vraagprijs geboden. Maar er kan soms ook goed onderhandeld worden. En verkopers begrijpen dat. Het is niet meer vanzelfsprekend dat er massaal overboden zal worden."

De NVM maakt zich nog wat zorgen over de krapte op de woningmarkt. Het aantal woningverkopen nam toe, ook bij de nieuwbouw. Maar veel nieuw aanbod kwam er niet bij. "Er is constant te weinig woningaanbod. Daardoor lopen prijzen ook alweer op."

Dat we achterlopen op de ambities van het kabinet om honderdduizenden nieuwbouwwoningen per jaar te realiseren, noemt Gersen zorgelijk. Ze hekelt daarbij vooral hoelang het duurt voordat nieuwbouwprojecten klaar zijn, mede door besluitvorming en bezwaarprocedures. "Als je twee tot drie jaar moet wachten tot een woning beschikbaar komt door lokale besluitvorming en bezwaarprocedures, dan haken veel mensen af. Zeker als er ondertussen geen tijdelijke huurwoning beschikbaar is."

bron: NU.nl

Veel huizenkopers zijn bereid om de ontbindende voorwaarden in het voorlopig koopcontract te schrappen als ze op die manier meer kans maken op de woning. Je loopt dan echter wel een groot financieel risico.

Uit een enquête van Makelaarsland blijkt dat 14 procent van de ondervraagden überhaupt niet van plan is om ontbindende voorwaarden op te nemen wanneer ze een bod doen. Een groter percentage, 45 procent, staat ‘welwillend’ tegenover het idee om de voorwaarden te laten vallen wanneer ze zo meer kans maken om de slag om de woning te winnen.

Hoe zit het ook alweer?Na het tekenen van het voorlopig koopcontract heb je drie dagen wettelijke bedenktijd. Je kunt dan zonder opgave van redenen van de woning af. Is die periode verstreken, dan kun je alleen nog kosteloos van de koop af wanneer je je kunt beroepen op ontbindende voorwaarden.

Welke ontbindende voorwaarden zijn er?Heb je géén ontbindende voorwaarden opgenomen en moet je na de bedenktijd toch ontbinden, dan ben je in de regel tien procent van de koopsom verschuldigd. Dat bedrag kan hoger worden wanneer de verkopers kunnen aantonen dat hun schade hoger is.

Ook kan het voorkomen dat je wél ontbindende voorwaarden hebt opgenomen, maar dat je niet aan de eisen voldoet om ze in te mogen roepen. Je laat bijvoorbeeld slechts één afwijzing van een bank zien, terwijl er volgens het koopcontract twee vereist zijn. Ook moet je serieus met de ontbindende voorwaarden omspringen, lees daarover hier meer.

Waar zijn die voorbehouden nou écht voor nodig, vragen veel huizenkopers zich af. Ik heb toch online een berekening gemaakt en dit is het bedrag dat ik kan lenen. Toch kan er iets misgaan. Bijvoorbeeld omdat de bank de woning lager taxeert dan de koopprijs die jij moet betalen: je zit dan met een gat in je financiering. Of omdat er toch een BKR-registratie of studieschuld opduikt die je leenruimte verkleint. Maar ook een onverwacht ontslag komt voor. Let op: veel banken en advieskantoren werken tegenwoordig met een hypotheekverklaring die meer zekerheid biedt: informeer er naar bij je hypotheekadviseur.

Zie je af van het voorbehoud van bouwkundige keuring, dan sta je minder sterk wanneer er toch iets met het huis blijkt te zijn. De verkoper heeft een mededelingsplicht, maar als koper heb je een onderzoeksplicht. Met een keuring vul je die onderzoeksplicht voor een groot deel in. Het is heel lastig om achteraf aan te tonen dat de verkoper een bepaald gebrek bewust heeft verzwegen. Zeker in geval van een wat oudere woning is het verstandig om een bouwkundige te laten komen. Je kunt dan nog van de koop af, of opnieuw in onderhandeling gaan om een lagere prijs te bewerkstelligen.

Heb je zonnepanelen laten plaatsen maar weet je eigenlijk niet of die zijn verzekerd? Je bent niet de enige. Een op de drie woningeigenaren twijfelt daarover. Ook weten ze vaak niet wat de verzekering precies dekt.

Poliswijzer.nl en Gaslicht.com deden onderzoek onder duizend woningeigenaren. Daaruit blijkt dat een groot aantal woningeigenaren niet precies weet hoe het zit met de vergoeding van eventuele schade aan hun panelen. Ook weten zij vaak niet of in geval van schade ook de misgelopen opbrengst wordt vergoed.

OpstalverzekeringZonnepanelen zijn meeverzekerd op de opstalverzekering die ook andere schade aan de woning vergoedt. De maximaal verzekerde bedragen en het eigen risico kunnen per verzekeraar verschillen. Ook wordt de misgelopen opbrengst door kapotte zonnepanelen niet altijd vergoed. Dat geldt ook voor onzichtbare schade, zoals haarscheurtjes.

Plat dakOver het algemeen staat in de verzekeringsvoorwaarden dat zonnepanelen die ‘nagelvast’ zitten aan het huis zijn meeverzekerd. Dit is doorgaans het geval bij vastgeschroefde panelen op schuine daken. Uit het onderzoek blijkt echter dat een groot aantal zonnepanelen op een plat dak ligt. Het is voor woningeigenaren niet altijd helder of ook deze panelen zijn meeverzekerd. Omdat deze panelen vaak niet zijn vastgeschroefd, kun je erover discussiëren of deze panelen wel echt ‘nagelvast’ zitten aan het huis. Het is goed om dit te controleren bij je financieel adviseur of verzekeraar.

PreventieVoordat je aan zonnepanelen begint doe je er goed aan om de dakconstructie te laten inspecteren. Is die stevig genoeg? Laat het installeren over aan een vakman. Let op de aanwezigheid van een keurmerk en een garantietermijn. Verzekeraars vergoeden vaak niet de schade als gevolg van een installatiefout.

HurenHuur je een woning en besluit je zelf om er zonnepanelen op te plaatsen? Je hebt dan geen opstalverzekering omdat het geen eigen woning betreft. Wel kun je de panelen meeverzekeren op de inboedelverzekering. Laat de verhuurder de panelen plaatsen, dan hoef je als huurder niets te doen, het is dan de verantwoordelijkheid van de verhuurder om voor een goede verzekering te zorgen.

TipHeb je zonnepanelen laten installeren of ben je dat van plan? Meld het altijd bij je financieel adviseur of verzekeraar en vraag welke dekking er geldt. Je financieel adviseur kan je helpen om zonodig over te stappen naar een andere aanbieder met betere voorwaarden.

Als je al wat langer in een koophuis woont, is de kans groot dat je overwaarde hebt. Als dat zo is, kan het slim zijn om die te gebruiken om je huis te verduurzamen. Je gaat dan waarschijnlijk wel iets meer betalen voor je hypotheek, maar je energiekosten gaan juist omlaag.

Verduurzamen – en dan vooral isoleren – is al jaren een goede investering met een veel hoger rendement dan bijvoorbeeld sparen. Met de hogere energieprijzen geldt dat meer dan ooit. Bijkomend voordeel van een duurzame woning is de waarde ervan. Die gaat soms wel met tienduizenden euro's omhoog als je een beter energielabel hebt.

Duurder

Nadat de prijzen voor energie vorig jaar door het dak gingen, is de rust op de energiemarkt afgelopen voorjaar teruggekeerd. Daardoor durven energieleveranciers inmiddels weer langer lopende contracten aan (nieuwe) klanten aan te bieden. Toch zijn gas en stroom nog altijd een stuk duurder dan twee jaar geleden.

Onzekere toekomst

Door de oorlog in Oekraïne is gebleken hoe wankel het prijsevenwicht van energie feitelijk is. En omdat niemand weet wat de toekomst brengt, weet ook niemand precies wat de energieprijzen zullen doen. Maar als je je huis isoleert, weet je wél dat je minder energie verbruikt. Ook daarom is verduurzamen het overwegen waard.

Kabinet investeert € 900 miljoen extra

Om dit nog meer te stimuleren, heeft het kabinet onlangs besloten extra geld te reserveren. Het Nationaal Warmtefonds krijgt nog eens € 900 miljoen extra tot z’n beschikking. Dat geld is bestemd voor huishoudens die geen riant inkomen hebben. Het Warmtefonds zal er onder meer rentevrije Energiebespaarleningen van verstrekken.

Adviseur duurzaam wonen

Als je meer wilt weten over de mogelijkheden om energiebesparende voorzieningen te financieren, neem dan contact met me op. Als Erkend Financieel Adviseur zijn wij ook aangesloten bij het keurmerk Financieel Adviseur Duurzaam Wonen. Wij helpen je graag bij het vinden van de beste oplossing om jouw duurzame verbouwing te financieren.

Wat wanneer je door een verzekeraar of bank van fraude wordt beschuldigd? Je kunt dan worden geregistreerd in een van de waarschuwingsregisters. Daardoor kan het moeilijk worden om nog een verzekering af te sluiten of een hypotheek te krijgen. Omdat de gevolgen ingrijpend zijn, mogen banken of verzekeraars je niet zomaar in zo’n register opnemen.

In fraudezaken gaat het om opzettelijke misleiding: je geeft bijvoorbeeld onjuiste informatie over een inbraakschade door aan de verzekeraar met de bedoeling een hogere uitkering te krijgen. Of je sluit een verzekering af en je beantwoordt de vragen van de verzekeraar niet naar waarheid met als doel om geaccepteerd te worden. Dat laatste speelt vaak bij vragen over gezondheid.

Ook fraude bij de bank komt voor. Denk bijvoorbeeld aan het opgeven van een hoger inkomen om zo een hogere hypotheek te kunnen krijgen. Of het insturen van valse facturen om geld uit het bouwdepot te ontvangen. Het fungeren als geldezel of katvanger voor anderen, dus je betaalrekening laten gebruiken voor criminele transacties, wordt eveneens gezien als bancaire fraude.

Banken en verzekeraars hebben interne en externe waarschuwingsregisters opgezet om plegers van fraude in vast te leggen. Het interne waarschuwingssysteem is het systeem van één concern en dat is niet te raadplegen door andere financiële instellingen. Het externe waarschuwingssysteem kan wél door andere instellingen worden ingezien, voor een periode van maximaal acht jaar. En dat kan betekenen dat het afsluiten van een verzekering of bancaire dienst heel moeilijk kan worden.

Daarom zijn er strenge eisen gesteld. Er moet bijvoorbeeld voldoende vaststaan dat er sprake is van fraude. Dat moet de bank of verzekeraar bewijzen. Ook moet de bank of verzekeraar een belangenafweging maken en steeds beoordelen of een lichtere maatregel niet volstaat. Bovendien moeten zij de lengte van de registratietermijn beargumenteren en mogen ze niet standaard acht jaar opleggen.

Vind je de beschuldiging onterecht, dan kun je tegen de registratie schriftelijk bezwaar maken bij de bank of verzekeraar. Je moet dan aannemelijk kunnen maken waarom de registratie onterecht is. Ook kun je bezwaar maken tegen de lengte van de registratie. Kom je er niet uit met de bank of verzekeraar? Dan kun je je wenden tot het Klachteninstituut Financiële Dienstverlening.

Naast het opnemen van je gegevens in waarschuwingsregisters, kan de bank of verzekeraar nog andere maatregelen treffen in geval van fraude. Zoals het opzeggen van de relatie, het afwijzen van de schadeclaim, het doen van aangifte bij de politie of het terugvorderen van onderzoekskosten die zijn gemaakt. Dat kan afhankelijk van het type verzekering heel ingrijpend zijn. Stel je voor dat je arbeidsongeschiktheidsverzekering niet uitkeert omdat jij verzwegen hebt dat je in het verleden al behandeld bent voor rugklachten.

De Wet toekomst pensioenen (Wtp) is aangenomen door de Eerste Kamer. Per 2028 moeten alle regelingen zijn aangepast. Dat heeft gevolgen voor alle werkenden in ons land en ook voor reeds gepensioneerden bij een pensioenfonds.

Alle pensioenregelingen in de tweede pijler (dus wat in loondienst is opgebouwd) worden premieovereenkomsten. Dat betekent dat de inleg voortaan het uitgangspunt is en niet de uitkomst. Het risico van tegenvallende beleggingsresultaten verschuift daarmee richting de werknemer. Nu was het pensioen in het oude stelsel ook al niet gegarandeerd: er kon gekort worden of niet geïndexeerd. En ook in het nieuwe stelsel blijft het mogelijk om risico’s met elkaar te delen.

Als gepensioneerde merk je hier de eerste jaren nog weinig van. Wel zal het pensioenfonds je informeren. Veel hangt af van wat werkgevers, werknemers en fondsen de komende jaren met elkaar afspreken. De overgang naar het nieuwe stelsel moet evenwichtig zijn. De dekkingsgraad van het pensioenfonds is hierbij ook van invloed.

Dat is niet te zeggen. De verwachting is wel dat indexatie dichterbij komt nu fondsen minder hoge buffers hoeven aan te houden. Je pensioen hangt nu meer samen met de werkelijke beleggingsresultaten van je pensioenfonds. De lage rekenrente die de laatste jaren in het nieuws was als oorzaak om niet te indexeren speelt in het nieuwe systeem geen rol meer.

Ja er zijn verschillen. Bij pensioenverzekeraars was al toegerekend hoe groot de pensioenpot is waaruit jouw pensioen betaald moet worden. Pensioenfondsen betalen nu nog ieder pensioen uit het totale vermogen en moeten nu ook gaan berekenen welk deel van dat vermogen toekomt aan iedere deelnemer.

Hoe en wanneer de nieuwe pensioenwet voor jou gevolgen heeft is dus nog niet precies te zeggen. Uiteraard word je daar op tijd en uitgebreid over geïnformeerd door de fondsen en verzekeraars van wie je pensioen ontvangt.

De Wet toekomst pensioenen (Wtp) is aangenomen door de Eerste Kamer. Hoewel de aandacht vooral uitgaat naar werknemers in loondienst zijn er ook gevolgen voor zelfstandig ondernemers. Een goed moment om iets aan je pensioen te doen.

De pensioenwet heeft inderdaad vooral een grote impact op pensioenregelingen in de tweede pijler (dus wat in loondienst wordt opgebouwd) en hier is in de media de meeste aandacht voor. Wellicht heb je als zelfstandig ondernemer in het verleden op die manier pensioen opgebouwd.

Naast de tweede pijler verandert ook de derde pijler, dat is de pijler waarin je zelf iets regelt voor je pensioen. Dat is fiscaal voordelig omdat je de inleg kunt aftrekken. Daar staat tegenover dat je het geld dan daadwerkelijk opzij zet voor je pensioen, je kunt het niet zoals spaargeld makkelijk weer naar jezelf overboeken.

Deze derde pijler wordt fors verruimd. Het bedrag dat je fiscaal voordelig kunt inleggen gaat van 13,3 procent van het pensioengevend inkomen naar 30 procent. Ook krijg je langer de tijd om de voorbije jaren ‘in te halen’, de termijn van de reserveringsruimte gaat van zeven naar tien jaar. Deze verruimingen hebben ertoe geleid dat de fiscale oudedagsreserve (FOR) in 2022 is afgeschaft. Dit was in de praktijk vaak een papieren reserve.

Die mogelijkheid bestaat al wanneer je uit dienst gaat. Je kunt je dan binnen een bepaalde termijn vrijwillig aansluiten bij het pensioenfonds van je ex-werkgever. Dit is echter vrij duur omdat je ook het werkgeversdeel van de pensioenpremie dan zelf moet betalen en hier wordt dan ook niet veel gebruik van gemaakt. In de nieuwe wet is wel een experimenteerbepaling opgenomen: pensioenfondsen mogen zzp’ers toelaten die in dezelfde branche werkzaam zijn als deelnemers van het fonds. Het idee is dat zij dan kunnen profiteren van het delen van risico’s en het collectief beleggen. Ook kan ruimte worden geboden aan meer flexibiliteit in de hoogte van de in te leggen premie. Nog niet duidelijk is welke fondsen hun deuren zullen openstellen voor zelfstandigen.

Wat kan ik verder doen aan mijn pensioen?De afschaffing van de fiscale oudedagsreserve in combinatie met de nieuwe pensioenregels vormen een goed moment om naar je pensioen te kijken. Pensioen is nooit geïsoleerd, maar hangt samen met je hele financiële situatie. Stel jezelf eens de volgende vragen en overleg met je boekhouder of financieel adviseur.